![]()

Bijna elke ondernemer krijgt er vroeg of laat mee te maken; investeren in bedrijfsmiddelen. In dit blog zal ik de fiscale regels omtrent investeren in bedrijfsmiddelen en afschrijven uitleggen. Allereerst zal ik een aantal begrippen uitleggen. Vervolgens gaan we kijken naar de fiscale regels en voordelen die horen bij investeren.

Wat is een bedrijfsmiddel?

Een bedrijfsmiddel is een zaak (iets tastbaars) die u heeft aangeschaft in uw hoedanigheid als ondernemer. Daarnaast heeft u niet de intentie om dit bedrijfsmiddel te verkopen en heeft u dit bedrijfsmiddel nodig om producten te maken en/of diensten te verlenen. Een bedrijfsmiddel is dan bijvoorbeeld een machine of een laptop.

Wat zijn aanschafkosten?

Voor de fiscale regels en voordelen is het belangrijk om te weten wat de aanschafkosten van een bedrijfsmiddel zijn. De aanschafkosten bestaan uit de aanschafprijs, de aankoopkosten, de installatiekosten en de kosten voor het bedrijfsklaar maken. Daarnaast verminderen kortingen en subsidies de aanschafprijs.

Wel of niet afschrijven?

Bedragen de aanschafkosten meer dan €450? Dan bent u verplicht om het bedrijfsmiddel op de balans te zetten en af te schrijven. Let op! Soms worden verschillende kleine investeringen gezamenlijk gezien als een investering waardoor u toch boven de €450 uit komt. Denk hierbij aan de aanschaf van een computer, monitor, muis en toetsenbord.

Wat is afschrijven?

Indien u een bedrijfsmiddel op de balans moet zetten en moet gaan afschrijven betekent dit dat de kosten voor de aanschaf van het bedrijfsmiddel niet in één keer ten laste van de winst mogen worden gebracht. Deze kosten worden namelijk verspreid over een aantal jaren; hetgeen afschrijven wordt genoemd.

De afschrijving wordt als volgt berekend:

(aanschafwaarde – restwaarde) / gebruiksduur = afschrijving per jaar

Volgens de fiscale regels mag de afschrijving maximaal 10% van de aanschafkosten per jaar bedragen voor goodwill en maximaal 20% voor andere bedrijfsmiddelen. Dit betekent, dat ook al heeft een bedrijfsmiddel een levensduur van 4 jaar, alsnog in 5 jaar afgeschreven moet worden.

Voorbeeld afschrijven

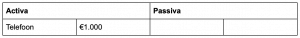

Stel Piet van Piets Advies koopt op 1 januari 2020 een telefoon waarvan de aanschafkosten €1.000 bedragen. Verder weten we dat de telefoon een gebruiksduur heeft van 2 jaar en geen restwaarde heeft. Aangezien de waarde meer bedraagt dan €450 moet Piet de telefoon op de balans zetten en afschrijven.

De balans van Piets Advies komt er op 1 januari 2020 als volgt uit te zien:

In de winst- en verliesrekening over 2020 houdt Piet rekening met de afschrijving. De afschrijving werd berekend met de volgende formule: (aanschafwaarde – restwaarde) / gebruiksduur = afschrijving per jaar. De telefoon heeft een aanschafwaarde van €1.000, geen restwaarde en een gebruiksduur van 2 jaar. Dit zou betekenen dat de afschrijving over 2020 dus €500 bedraagt. Er geldt echter dat slechts maximaal 20% van de aanschaffingskosten als afschrijving in één jaar tot de kosten mag worden gerekend. 20% van €1.000 is €200. Piet mag dus maximaal €200 per jaar afschrijven. De winst- en verliesrekening van Piets Advies over 2020 komt er dus als volgt uit te zien:

De balans van Piets Advies komt er op 1 januari 2021 als volgt uit te zien:

De winst- en verliesrekening van Piets Advies over 2021 komt er als volgt uit te zien:

De balans van Piets Advies komt er op 1 januari 2022 als volgt uit te zien:

Zijn er ook fiscale voordelen?

Als u investeert in bedrijfsmiddelen en bedraagt het bedrag van de investeringen meer dan €2.300 dan heeft u recht op de kleinschaligheidsinvesteringsaftrek. Een extra aftrekpost welke is ingevoerd om het investeren te bevorderen. Hoe groot het bedrag van de kleinschaligheidsaftrek is vindt u op de website van de Belastingdienst.

Conclusie

U bent dus verplicht om een bedrijfsmiddel op de balans te zetten en af te schrijven als de aanschafkosten hiervan meer dan €450 bedragen. In dit blog heb ik uitgelegd hoe dit precies werkt. Wel kan het zijn dat er in een specifiek geval een afwijkende bepaling van kracht is. Laat u daarom altijd goed adviseren. Wij helpen u hier graag bij. Heeft u vragen of wilt u advies? Neem dan contact met ons op door een reactie achter te laten of ons contactformulier in te vullen.

Recente reacties